- Innovaciones

- Artículos sobre la aplicación de PCI

- Trading de Portfolios

El cuarto postulado de la Teoría de Dow: sirviendo al inversor

El análisis clásico del gráfico de precio es la parte esencial del comercio intradiario. Aun los inversores fundamentales que examinan los marcos temporales de varios meses y años usan el análisis de la tendencia base para poner a prueba sus ideas y la cobertura de los riesgos de manera apropiada. Las características flojas del mercado de valores, su eficacia parcial fueron descubiertas a los finales del los 80 del siglo 20. Una de las explicaciones de la capacidad del mercado de mantener la dirección del movimiento cuando los factores fundamentales están debilitándose pertenece a George Soros: su teoría de reflexibidad de los mercados de valores (“Alquimia de las finanzas”). La idea base de sus afirmaciones es que el comportamiento de los participantes del mercado está afectado por las expectativas de los movimientos del precio y por la inercia psicológica, que resulta en la retención de la tendencia.

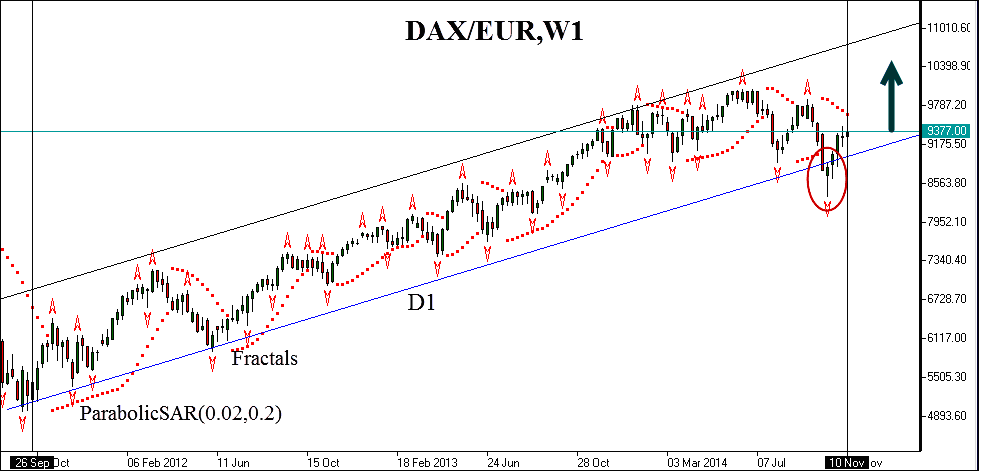

El gráfico siguiente (véase fig.1) presenta las velas semanales del índice bursátil alemán DAX. El índice incluye los precios de las acciones de 30 compañías involucradas en diferentes sectores económicos en Alemania. La participación se define a base de la capitalización de cada compañía. DAX caracteriza el estado del impulsor principal del crecimiento económico de UE, ya que GDP alemán es de particular importancia entre los estados de la Union Europea como posee un 20% de GDP de la zona euro. Las oportunidades de préstamos e inversiones de los demas miembros de los fondos de UE dependen sobre todo de la situación económica del país.

Fig.1. Indice bursátil alemán DAX (GE30). Precios de apertura/cierre.

La inversión en índice es una inversión atractiva en el período de la recuperación de la economía de UE. Por ejemplo, la compra del índice el 26 de septiempbre de 2011 podría llegar a ingreso anual de un 30% para el día corriente (10 de noviembre de 2014) con la reducción máxima de la posición menos de 18%. El movimiento del capital se determina por la tendencia de cuatro años, que está marcada como un canal ascendente en el gráfico. La línea de la tendencia se construye a base del límite inferior de la vela. ¿Cómo el inversor puede limitar los riesgos?

Uno de los métodos más simples es la fijación de la primera señal de la terminación de la tendencia, es decir la ruptura de la línea de tendencia (la señal está marcada con un óvalo rojo). Por ejemplo, podríamos cerrar la posición en cuanto la vela se cerrara por debajo del límite del canal ascendente. Ya que todas las señales del análisis técnico tienen una importancia estadística, podemos considerar la ruptura falsa. Esto significa que el precio del mercado más tarde regresa a la zona del canal, ampliando la volatilidad observada.

¿Cómo reducir la participación de los precendentes del cierre prematuro de la posición hasta la terminación de la tendencia? Claro que no queremos pagar una comisión adicional al broker para una nueva entrada en el mercado, especialmente si esta comisión es unidades, a veces decenas porcentuales del beneficio obtenido. En tales casos se aplica la práctica común de usar señales adicionales de indicadores, que permitirían definir la corrección de la señal. Tales filtros tienen muchos parámetros adicionales, que se debe actualizar a base de la evaluación subjetiva de la situación, por ejemplo los niveles subjetivos de sobrecompra/sobreventa de los osciladores. Como se sabe, el mercado no conoce sus parámetros y sus cambios son imprevisibles, por eso tal enfoque evoca una serie de dificultades. El otro método consiste en la posibilidad de atraer principios básicos del mercado. A fines de los 1980 Charles Dow formuló 6 postulados del análisis técnico del mercado bursátil, uno de los que afirma que el comportamiento de los índices debe ser convenido – el cuarto postulado de Dow. Esto significa que el movimiento del índice de transporte no puede ser considerado sin considerar el movimiento del principal índice industrial y debe ser confirmado por el factor básico del mercado. Extendamos este principio para la posición de inversión observada anteriormente.

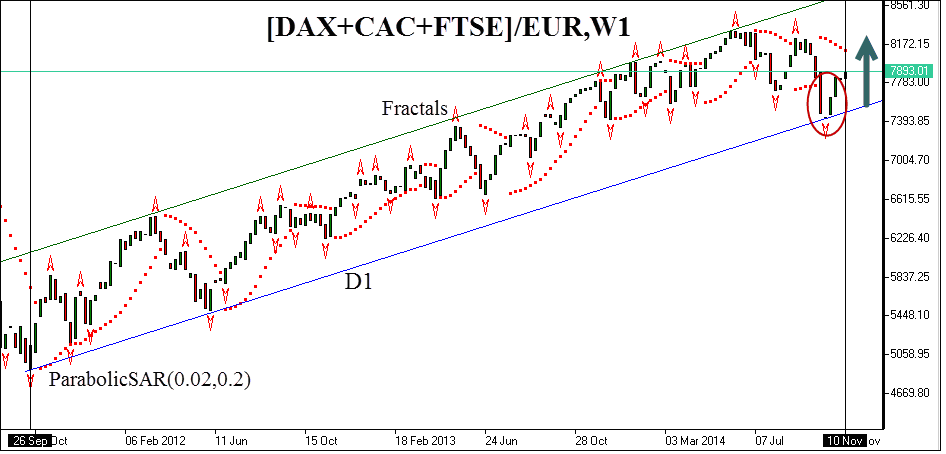

Para la formación de un índice macro usamos el índice de UE que es un índice bursátil sintétetico, que considera la dinámica del precio del portafolio compuesto de 3 índices bursátiles populares. El índice está compuesto a base del modelo de los instrumentos compuestos personales y el método GeWorko. La parte base de este instrumento contiene 3 contratos del índice DE 30 (análogo de DAX), 6 contratos del índice FR 40 (análogo de CAC40) y 3 contartos del índice GB 100 (análogo de FTSE 100). El portafolio se cotiza en euros. Los índices están presentados por contratos por diferencia continuos(CFD) sobre los futuros correspondientes. A continuación está presentado el gráfico de los precios de la apertura y el cierre de la semana, construido en el terminal NetTradeX. Se puede ver el gráfico del instrumento en línea, o importarlo en la plataforma de trading desde la página web. Vemos que el movimiento del índice bursátil UE está convenido con DAX alemán durante el período considrado, excepto la ruptura falsa el 6 de octubre. Usamos el cuarto postulado de Dow como un filtro de la señal de tendencia. En este caso la posición se cierra cuando la vela del índice macro &Indices_EU se cierra bajo la línea de tendencia (fig.2). Ni en este caso, ni en muchos otros esto no sucedió, entonces, la posición sigue permaneciendo en el mercado.

Teníamos razón, ya que DAX regresa al interior del canal de tendencia y continúa el alza triunfal en la zona verde, aumentando el beneficio del inversor. La ventaja de tal método es la posibilidad de usar un índice más intensivo en el capital &Indices_EU como un instrumento exclusivamente analítico. No pagamos comisiones para la entrada, pero mejoramos los indicadores de la estrategia principal de inversiones en DAX.

Fig.2. Indice bursátil compuesto &Indices_EU. Precios de apertura/cierre.

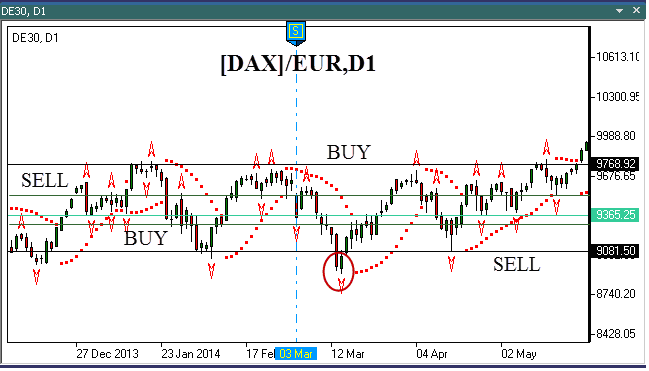

Examinemos otro ejemplo – comercio dentro del corredor del precio, que se usa como alternativa de la estrategia de seguimiento de tendencia. En la imagen a continuación los niveles de soporte y resistencia están construidos a base de los fractales de Bill Williams. El corredor está compuesto de tres zonas: la zona de compra (BUY), la zona de venta (SELL) y la zona de “fuera del mercado”. En caso del cruce del límite de la zona inferior BUY hacia abajo, se realiza la operación de la compra con la limitación de los riesgos en el nivel 9081.50.

Fig.3. El índice alemán DAX (GE30). Operación en el corredor lateral.

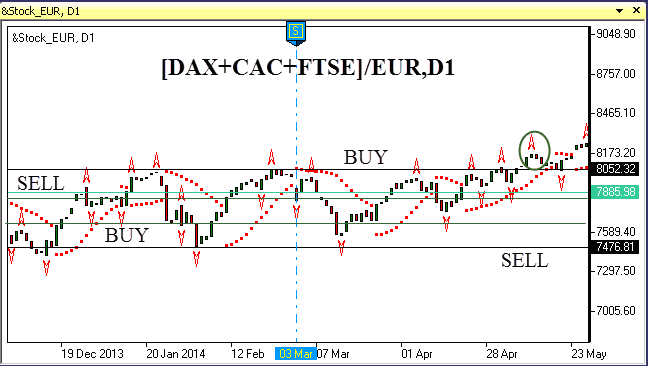

La posición se cierra en cuanto el precio alcance la zona SELL, es decir, cruza su límite inferior. Al mismo tiempo tiene lugar una venta corta, etc. El beneficio potencial es casi dos veces mayor que los riesgos, que se proporciona mediante el reparto del canal en zonas iguales. A pesar de la facilidad del enfoque, la estrategia permite fijar los stop loss ajustados y reducir racionalmente los riesgos. Pero aun en esta situación no somos inmunes a rupturas falsas, una de las que está marcada con un óvalo rojo en la parte superior de la imagen. Y de nuevo nos ayuda el cuarto postulado de Dow. Como el mínimo correspondiente del índice macro no alcanzó el nivel de soporte (véase en la parte inferior de la imagen), entonces la posición se mantiene con el desplazamiento del stop al siguiente nivel inferior. También se puede construir niveles mediante la rejilla Fibonacci. Como una alternativa puede servir el uso de la táctica de “bloqueo”, cuando se abre una posición simétrica de compra en caso de una ruptura bajista no confirmada. El bloqueo se abre cuando el precio regresa a la zona inferior del canal. Como vemos, el precio en realidad regresa al canal, siguiendo el alza. Y de nuevo el beneficio se incrementa. Algunos de nosotros prefieren estrategias basadas en la ruptura del corredor lateral. En este caso la compra del índice se realiza en cuanto tenga lugar la ruptura del límite superior del corredor 9768.92. Y otra vez el filtro, a base del índice bursátil sintético, ayuda a separar la verdad de las mentiras. La ruptura se confirma por el índice del sistema, que significa que la posición puede ser abierta. El precio realiza su última reversión y sube. ¡Volvemos a dar en blanco!

Fig.4. Indice bursátil compuesto &Indices_EU. Ruptura del canal.

Por supuesto, la estrategia dada permitirá reducir los riesgos a cero, pero aparece un mecanismo adicional, que ayudará a reducir la porción de las posiciones no rentables y mejorar los resultados anuales. La ventaja principal del método – es la facilidad, disponibilidad y los profundos principios del mercado. El índice que tiene más prioridad, es decir el índice macro de Europa, es menos sensible hacia las desviaciones aleatorias , ya que tiene una diversificación del capital más alta. Su movimiento de inercia se determina por los factores del sistema, que no están sujetos al “ruido”. El movimiento del índice lanza los mecanismos de redistribución del capital, y aun los outsiders se unen al movimiento principal. En el ejemplo dado esto está condicionado por los estrechos vínculos comerciales y el espacio económico común de UE: los drivers del incremento aumentan el volumen de negocioas y atrayen inversiones (no solo directas) en la región , una parte de las que estimula el crecimiento de las compañías rezagadas. En el ejemplo arriba examinado vemos, que la actualización del máximo del índice &Stock_EUR pone en funcionamiento DAX, y nosotros de nuevo nos movemos siguiendo el mercado. Usted puede poner a prueba este enfoque mediante la inversión en otros índices clásicos, estadounidenses y asiáticos y asegurarse de que la “clásica” sigue funcionando. Al mismo tiempo obtendrá conocimientos más completos sobre los mecanismos del mercado y la globalización en el mercado del capital, que, sin duda, le ayudará como a un inversor exitoso.

¡Estimados comerciantes! También les ofrecemos ver los métodos de hedging (cobertura) de los riesgos de portafolios a base del modelo de instrumentos compuestos personales:Artículos previos

- Spread de portafolio a base de futuros continuos

- Portfolio de Sharpe – "Tres Líderes"

- El Método de Cotización del Portafolio para el Análisis de Portafolios "buenos" y "malos"

- Optimización del Portfolio a través del Método PQM (Parte 2)

- Optimización del Portafolio a través del Método PQM (Parte 1)

- Construcción y Análisis de Portafolios de Acciones con el Método de Cotización del Portafolio PQM